|

Elliott Waves

Adware |

аналитический портал валютнои биржи forex

технический, фундаментальный, волновой анализ

ICQ 480-532-145 | |

| |

|

|

| |

|

|

|

Импульс (impulse) |

|

Существуют 3 правила, считающиеся "нерушимыми":

1) Волна 2 никогда не возвращается "откатывается" дальше начальной точки волны1. Если

импульсные волны устремлены вверх, то волна 2 не может опуститься ниже начальной точки

волны1. Если импульсная последовательность идет вниз, то волна 2 не

может подняться выше пика, с которого началось развитие волны1.

2) Волна 3 не может быть самой короткой из "импульсных волн". Волна 3 не обязана быть

самой длинной, но почти всегда она оказывается самой длинной.

3) В растущей последовательности волна 4 не может зайти за пик волны 1. В падающей

последовательности ралли волны 4 не может подняться выше дна волны 1. Если нарушается хоть

одно из этих правил, то последовательность не является импульсной по природе. |

«Р.Балан»

Самой распространенной движущей волной является импульс. В импульсе волна 4 не заходит на территорию (т.е. не перекрывает) волны 1. Это правило выполняется для всех немаржинальных («без использования заемных средств») рынков. Рынки фьючерсов, с их высокой маржинальностью, могут приводить к кратковременным всплескам цен, которые бы не случились на рынках без заемных средств. В этом случае, пересечение обычно ограничено дневными или внутридневными изменениями цены и даже тогда является чрезвычайно редким. В добавление к этому, действующие подволны (волны 1, 3 и 5 уровнем меньше) импульса сами являются движущими, а подволна 3 может быть только импульсом.

«Р.Пректер»

| Импульс состоит из пяти волн. Пять данных волн могут двигаться в любом направлении: вверх или вниз. Первая волна представляет, обычно, слабый подъём на рынке, когда небольшой процент трейдеров принимает участие в торговле. Когда первая волна проходит, они продают по наиболее выгодной цене на второй Волне. Активная распродажа на второй Волне является большой ошибкой. В конце концов, вторая волна закончится, не установив новые минимальные цены, и рынок начнёт разворачиваться для другого подъёма. Подъём третьей волны начинается |

|

медленно, Трейдеры не уверены в восходящем тренде и используют данный подъём, чтобы добавить короткие позиции. По их расчётам, рынок не должен достичь верхушки предыдущего подъёма. В это время, над верхушкой первой Волны, было установлено много стоп-сигналов.

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

| Подъём третьей Волны энергично развивается и достигает верхушки первой волны. Как только происходит превышение максимума первой Волны, срабатывают стоп-сигналы. В зависимости от количества стоп-сигналов в графике цены могут появиться гэпы. Пробелы в графике цены являются хорошим свидетельством развития третьей Волны.

После срабатывания стоп-сигналов вниманием трейдеров овладевает подъём третьей Волны. Дальнейшее развитие событий будет следующим: трейдерам, которые сразу открыли длинную позицию от минимума, в конце будет,

|

|

чем поживиться. Они могут даже принять решение о добавлении позиций. Трейдеры, которые были вынуждены прекратить торговлю по стоп-сигналу, (побыв некоторое время в расстроенном состоянии) приходят к выводу, что тренд – восходящий, и принимают решение о покупке, играя на подъёме. Данный неожиданный интерес содействует подъёму третьей Волны. Это тот момент, когда большинство трейдеров решает, что тренд – восходящий. В конце концов, «неистовая покупка» прекращается, и третья Волна проходит.

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

| Теперь начинается изъятие прибыли. Трейдеры, у которых с самого начала были открыты длинные позиции, решают снять прибыль. Другие начинают защищать прибыль. Это становится причиной отката цены назад, и данный откат называется: Четвёртая Волна. Тогда как Волна 2 была ошибочной распродажей, Волна 4 была правильным понижением в результате изъятия прибыли. В общем, большая часть трейдеров решила и согласилась с тем, что тренд – восходящий. Во время изъятия прибыли большинство трейдеров всё ещё уверены, что тренд – восходящий.

|

|

Они или опоздали открыть позиции при подъёме, или наблюдали за рынком со стороны. Они рассматривают понижение в результате изъятия прибыли как отличный момент для открытия позиций и достижения равновесия.

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

| В конце четвёртой волны происходит больше покупок, и цены опять начинают подниматься. При подъёме пятой Волны отсутствует огромный энтузиазм и сила, которые обнаруживаются при подъёме третьей Волны. Развитие пятой Волны сопровождает меньшая группа трейдеров.

Хотя цены устанавливают новый максимум над верхушкой пятой Волны, мощность или сила подъёма пятой Волны, по сравнению с подъёмом третьей Волны, очень мала. И, когда, в конце концов, данный недостаточный интерес покупателей истекает, рынок достигает пика и начинает новую

|

|

фазу противоположного движения.

По истечении пяти волн, рынок меняет тренд.

«Автор неизвестен»

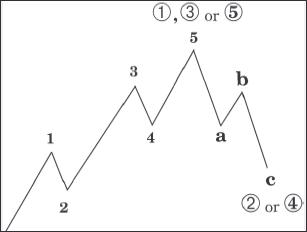

Растяжение [Extension]

В одной из импульсных волн возможна вариация, известная как растяжение.

Растяжение – это преувеличенные или чересчур продленные движения, полностью не

вписывающиеся в масштаб в сравнении с другими импульсными волнами. Рассчитывайте,

что растяжения бывают только в одной из импульсных волн (в 1-й, 3-й или 5-й). Чаще

всего растяжения случаются в 3-й волне. Они могут появляться и в самой растянутой

волне.

«Р.Балан»

Усечение [Failure]

Эллиотт использовал слово «неудача» ("failure") для того, чтобы описать ситуацию, в которой пятая волна не превышает верхушку третьей волны. Мы предпочитаем менее двусмысленный термин – «усечение» или «усеченная пятая». Удостовериться в том, что это действительно волновое усечение можно путем проверки того, что предполагаемая пятая волна содержит необходимые пять подволн. Усечение обычно происходит после чрезвычайно сильной третьей волны.

«Р.Пректер»

Понятие Эллиотта - «неправильная вершина»

| В «Волновом принципе» и других работах Эллиотта можно найти понятие «неправильной вершины» - одну из его неоднозначных идей. Эллиотт утвержчал что если растянутая пятая волна завершает пятую волну более высокой степени, последующий медвежий рынок либо примет форму длительной горизонтальной коррекции, в которой волна А чрезвычайно (мы бы сказали, невообразимо) мала по сравнению с волной С. либо начнется с такой коррекции (см. рис). Волна В. образующая новый максимум, является «неправильной» вершиной, неправильной, поскольку она возникает после окончания пятой волны. Эллиотт далее утверждал, что возникновение неправильных вершин чередуется с появлением нормальных вершин. Однако его формулировка не точна и запутывает явление, которое мы точно описали при обсуждении поведения последующих волновых растяжений и в разделе «Глубина коррективных волн». Вопрос в том. как Эллиотт обходился с двумя лишними волнами, наличие которых должен был как-то оправдывать. Ответ же таков: он был склонен усматривать растяжение пятой волны, когда фактически растянутой была третья волна. В 1920-е и 1930-е годы возникли два впечатляющих растяжения пятой волны первичной степени, что и породило такую его склонность. Для того чтобы превратить растянутую третью волну в растянутую пятую, Эллиотт выдумал коррекцию А-В-С. называемую «неправильной коррекцией типа 2».

|

|

В этом случае, по его утверждению, волна В оказывается неспособной достичь уровня начала волны А, как в зигзаге, в то время как волна С оказывается неспособной достичь уровня конца волны А, как в бегущей коррекции. Он часто отстаивал такую разметку в позиции волны 2. Такая разметка затем приводила к тому, что оставалось две лишних волны на пике рынка. Идея «неправильной коррекции типа 2» помогала избавиться от двух первых подволн растяжения, в то время как идея «неправильной вершины» объясняла появление двух лишних волн на вершине. Таким образом, эти две некорректные концепции порождены одной и той же ошибкой Фактически, они взаимно необходимы. Как можно видеть из подсчета, показанного на рисунке, «неправильная коррекция a-b-с типа 2» в позиции волны 2 с необходимостью требует «неправильной вершины», отмеченной на пике. На самом деле в структуре волны нет ничего неправильного, за исключением ее неправильной разметки!

Кроме того. Эллиотт настаивал, что каждое растяжение пятой волны сопровождается «двойным возвратом», то-есть за ним следует «первый возврат — до уровня, близкого к его началу, и «второй возврат — до уровня, превышающего тот. где оно завершилось. Подобное движение происходит естественным образом, согласно норме, гласящей, что коррекции обычно достигают дна в области предыдущей четвертой волны (см. главу 2): «второй возврат» является следующей импульсной волной. Этот термин вполне мог бы быть применим и к волнам А и В расширенной горизонтальной коррекции, возникающей вслед за растяжением, что обсуждается в разделе «Поведение, следующее за растяжением пятой волны» главы 2. Нет никакой необходимости давать этому естественному поведению специальное название.

«Р.Пректер»

Чередование для импульсов

| Если волна 2 импульса является резкой коррекцией, то предполагается, что волна 4 будет боковой

коррекцией и наоборот. Рис.2-1 показывает наиболее характерные структуры в импульсных

волнах, направленных и вверх, и вниз, как рекомендует указание по чередованию. Резкие

коррекции никогда не содержат в себе нового ценового экстремума, т.е. такого значения цены,

которое лежит за пределом ортодоксального окончания предыдущей импульсной волны. Они

почти всегда являются зигзагами (одиночными, двойными или тройными); иногда они являются

двойными тройками, которые начинаются зигзагом. Боковые коррекции включают в себя

волновые плоскости, горизонтальные

|

|

треугольники, двойные и тройные коррекции (волновые

комбинации*). Обычно они содержат новый ценовой экстремум, т.е. такое значение цены, которое

лежит за пределами ортодоксального окончания предыдущей импульсной волны. В редких

случаях стандартный треугольник (тот, который не содержит ценового экстремума) в четвертой

волновой позиции заменит резкую коррекцию, чередуясь с другим типом боковой модели во

второй волновой позиции. Идея чередования внутри импульсных волн может быть подытожена

следующим образом: один из двух корректирующих процессов будет содержать движение к

окончанию предыдущего импульса (импульсной подволны*) или за его пределы, а другой - нет.

«Р.Пректер»

Поведение следом за удлинениями пятых волн

| Самое важное эмпирически полученное правило, которое может быть выведено из наших

наблюдений поведения рынка, заключается в том, что когда пятая волна развивается в виде

волнового удлинения, последующая коррекция будет резкой и обретет поддержку на уровне

нижнего значения волны два этого удлинения. Иногда коррекция может закончиться там, где

показано на рис.2-6. Хотя и существует ограниченное количество реальных примеров, точность, с

которой волны “А” разворачиваются до уровня нижней отметки подволны два предыдущего

удлинения пятой волны, поразительна.

Так как нижнее значение второй волны волнового удлинения в большинстве случаев находится на

территории предыдущей четвертой волны старшего уровня или вблизи нее, то это указание

подразумевает поведение, схожее с предыдущим (исходным*) указанием.

|

|

Однако, оно

примечательно своей точностью. Дополнительное достоинство обеспечивается фактом того, что

за удлинениями пятых волн обычно следуют стремительные откаты. В таком случае, их

появление является заблаговременным предупреждением о впечатляющей смене направления

движения до определенного уровням, является мощным набором знаний. Это указание не

применяется по отдельности к волновым удлинениям пятых волн, которые в свою очередь

являются удлинениями в пятой же волне.

«Р.Пректер»

Каналы ( Channeling )

При работе с импульсными волнами проводятся две основные линии канала: 0-2 и 2-4, служащие различным целям и весьма полезные при определении типа формирующейся импульсной фигуры и ее коррективных составляющих - сегментов 2 и 4. Проведение линий каналов особенно эффективно при анализе Импульсов, уровень сложности коррективных сегментов которых превышает моноволновый.

Построение основного канала показано на Рисунке 5-6, отражающем различные варианты формирования вторых волн. На раннем этапе образования Волн Эллиота (диаграмма А) строится линия тренда 0-2, необходимая для определения места и времени завершения волны-2. Взглянув на эту диаграмму, можно сначала принять первый откат волны 1 за окончание волны-2. Это предположение допустимо, но в свете дальнейших событий может обнаружиться его несостоятельность, как в данном случае, когда линия тренда 0-2 пробивается и возникает прорыв, а рынок остается в районе ценовой области предполагаемой волны (2), что подтверждает факт незавершенности последней. В таком случае точка касания первоначальной линии тренда становится точкой завершения а-волны второго сегмента этой конфигурации.

Важное замечание: ни одна часть волн 1 или 3 не должна пробивать "действительную" линию тренда 0-2

Если после движения от исправленной линии тренда 0-2 рынок снова пробивает данную линию тренда (до образования новой восходящей волны либо в случае возвращения цены в ценовую зону 2-й волны), то по-прежнему очень вероятно, что волна-2 еще не завершена. В таком случае следует повторно откорректировать линию тренда, а точку, прежде считавшуюся конечным пунктом волны (2), считать завершением группы a - b -с сложной волны-2 [т. е. волна-2 может быть Двойной или Тройной Тройкой.

Как только вы решили, что волна-3 завершена, необходимо провести еще одну линию канала, определяющую завершение волны-4. На диаграмме D (см. выше) изображены шаги по решению данной задачи: поскольку волна-3 значительно длиннее волны 1 и следующая за ней коррекция осталась выше ценовой зоны волны-2, делается предположение о ее завершенности, а затем через точку минимума коррекции после предполагаемого максимума волны 3 чертится линия тренда, позволяющая определить, завершилась ли волна-4. Если вскоре после этого образуется новая точка максимума, причем без прорыва или касания линии тренда 2-4, по всей вероятности, формируется волна-5. Если до образования новой точки максимума происходит пересечение линии тренда 2-4, велика вероятность, что волна-4 еще не завершилась, а первая точка минимума Коррекции указывает на окончание сегмента а волны-4. [Замечание: возможно, линию тренда 2-4 придется неоднократно корректировать. Все описанные выше процедуры и методы аналогично применяются и к нисходящим импульсным волнам.]

«Г.Нили»

Методика формирования каналов

Начальная методика формирования каналов для импульсов требует, по крайней мере, три

связанных точки. Когда заканчивается волна три, соедините точки, промаркированные «1» и «3»,

затем проведите параллельную линию через точку, помеченную «2». Это

построение дает предполагаемую границу волны четыре. (В большинстве случаев, третьи волны

продвигаются достаточно далеко, чтобы начальная точка (окончание первой волны*) была

исключена из точек соприкосновения окончательного варианта канала)

Если четвертая волна заканчивается в точке, не лежащей на параллельной прямой, вы должны

перестроить канал для того, чтобы определить границу для волны пять. Сначала соедините концы

волн два и четыре. Если волны один и три - стандартные, то верхняя линяя, проведенная через пик

волны 3 параллельно первой линии, наиболее точно прогнозирует окончание волны пять, как

изображено на рис.2-9. Если волна 3 необычайно сильна, почти вертикальна, тогда параллель,

проведенная из ее вершины, может быть слишком высоко. Опыт показал, что параллель к базовой

линии, проведенная через вершину волны 1, в таком случае более полезна, как показано на

иллюстрации роста цен на золотые слитки с августа 1976 по март 1977. В некоторых

случаях может быть полезно чертить обе возможные верхние границы, чтобы быть особенно

внимательным к маркировке волн и параметрам объема на этих уровнях, и принять

соответствующие меры на основании волнового исчисления.

В параллельных каналах и сходящихся линиях треугольников, если пятая волна приближается к

своей верхней границе при падающем объеме, это признак того, что окончание волны коснется

линии или не дойдет до нее. Если же объем большой, то при приближении пятой волны к своей

верхней направляющей, это является признаком возможного прорыва верхней линии, который

Эллиотт назвал “броском” (throw-over). Рядом с точкой прорыва четвертая волна меньшего

волнового уровня может двигаться вбок как раз ниже этой параллели, позволяя пятой волне затем

прорвать ее в финальном порыве объема.

Иногда о бросках вверх (throw-overs) сообщает предшествующий «провал» («throw-under»)

волны 4, или второй подволны внутри волны 5, как поясняется чертежом из книги

Эллиотта «Закон волн». Они подтверждаются немедленным разворотом движения в обратную

сторону чуть ниже линии канала. Броски с такими же свойствами также случаются и на падающих

рынках. Эллиотт верно предупреждал, что броски на старших волновых уровнях вызывают

трудности в определении волн меньшего волнового уровня в процессе самого броска, поскольку

каналы меньшего волнового уровня иногда прорываются вверху конечной пятой волной.

|

|

«Р.Пректер»

Эллиотт обнаружил, что на бычьем рынке объему свойственна естественная тенденции к увеличению или снижению в соответствии со скоростью изменений цены. В обычной пятой волне степени ниже первичной объем, как правило, бывает меньше, чем в третьей волне. Если объем в повышательной пятой волне степени меньше первичной равен или превышает объем в третьей волне. значит, набирает силу растяжение пятой волны. Поскольку в любом случае такой исход ожидаем при примерно равных длинах первой и третьей волн, это прекрасное предупреждение о возникновении того редкого случая, когда и третья, и пятая волны окажутся растянутыми.

На степенях от первичной и выше объем в повышательной пятой волне обычно бывает выше, просто из-за естественного долгосрочного роста числа участников бычьего рынка. Эллиотт заметил. что объем в конечной точке бычьего рынка степени выше первичной зачастую доходит до небывалых высот. И, наконец, как уже говорилось. объем часто образует стремительный шип в точке верхней границы трендового канала или линии сопротивления диагонального треугольника. (Иногда обе эти точки могут появиться одновременно. если, например, пятая волна диагонального треугольника заканчивается прямо на верхней границе канала, содержащего ценовые движения более высокой степени.)

| | |

|

|

|

| |

|

Copyright ©

2007-2008, Adware

e-mail: awfx@narod.ru ICQ 480-532-145 |

|

| |

| |

| © Дизайн и разработка Adware. Все права защищены. 2008 Adware. |